Tras la irrupción de la pandemia el “statu quo” del planeta se vio alterado por completo. El mundo entero se paralizó y sólo las compañías farmacéuticas dieron un paso al frente y adoptaron un papel protagonista. Los niveles de producción de la industria biofarmacéutica adquirió cifras sin precedentes, batiendo todos los récords posibles. sin embargo, una vez superada la pandemia estos niveles se redujeron significativamente pero se mantuvieron por encima de los niveles previos a la pandemia. Es evidente que la inversión en la investigación es una realidad que ha venido para quedarse, y se espera que cada año aumente de acuerdo a las necesidades globales.

En este sentido la consultora especializada IQVIA ha publicado un informe que se hace eco de estos resultados y hace referencia al estado de la financiación actual en I+D. Este conjunto de análisis revela cambios importantes en las terapias y en los territorios que se realizan las inversiones. También, en la priorización de nuevos mecanismos de acción, desarrollo de métodos innovadores y vías regulatorias aceleradas para optimizar el desarrollo y la llegada de nuevas terapias a pacientes. Asimismo, también examina los cambios en los índices de productividad, impulsados por la complejidad cambiante del pipeline y la probabilidad de éxito de los diferentes fármacos.

Esta tendencia global se puede vertebrar según la situación geográfica donde se enmarcan las empresas: Estados Unidos y Canadá; Europa; China; Japón; Corea del Sur y otros. Sin embargo, Estados Unidos continua a la cabeza en este ámbito con la mayor cantidad de acuerdos y flujo de inversión. Aunque en los últimos cinco años, China y Corea del sur están ganando peso en detrimento europeo.

Ralentización de los niveles de financiación

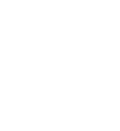

La financiación biofarmacéutica se desaceleró en 2022 después de dos años de niveles elevados durante la pandemia y, esta recesión se reproduce tanto en el fondo de seguimiento y en la inversión de capital de riesgo, como en las ofertas públicas iniciales (OPI), es decir, las salidas al mercado de las empresas. No obstante, los niveles de actividad continúan alza y se sitúan por encima de los niveles de 2019, aunque es verdad, que la combinación de tipos de financiación ha cambiado y la actividad de OPI fue notablemente más baja.

Por ello, se ha visto un giro en la actividad de negocios, y en los tipos de empresa que se invierte. En los últimos años, están ganando importancia el enfoque terapéutico de las mismas y su ubicación. Por ejemplo, las empresas emergentes con un enfoque COVID-19 vieron una expansión de financiación, como es lógico, en 2020 y 2021, pero una vez “superada” la pandemia se desaceleraron. De hecho, las empresas con sede en China y Europa han visto cómo los acuerdos se frenaron de manera más drásticas que las empresas norteamericanas. (Figura 1).

Por tanto, se puede apreciar que la financiación biofarmacéutica se ha alejado de China y Europa este 2022, mientras que las empresas receptoras de financiación estadounidense aumentaron considerablemente en 2020 y 2021. Asimismo, las empresas norteamericanas vieron como disminuían los niveles de financiación en un 39 por ciento en 2022 en comparación con el año anterior, aunque siguen siendo más altos que el nivel de 2019.

Del mismo modo, las empresas europeas siguieron esta tendencia, viendo como la financiación del año 2020 prácticamente duplicó las cifras del año anterior, pero se ha vuelto a reducir en los años siguientes. En 2018 y 2019, las empresas europeas recibieron una media de financiación de 15.200 millones de dólares, mientras que el nivel de 2022 es aproximadamente la mitad, situándose en los 7.800 millones de dólares. En cambio, si hacemos el promedio de estos tres años para 2020-2022 la cifra supera 26 mil millones de dólares.

Por su parte las farmacéuticas chinas siguieron la tendencia europea. En los años 2020 y 2021 experimentaron un aumento de su participación tanto en acuerdos como en valor absoluto y, en el 2022 cayeron un 59 por ciento, situándose por debajo de los valores de 2019.

Analizando estás tendencias de todas las compañías, surge una duda al respecto. Si esta querencia que presentan la proporción de acuerdos en los últimos años es una corrección de las tendencias inusuales durante la pandemia o, por el contrario, es un cambio más sostenido de estos ‘hub’ claves para la innovación.

Acuerdos de capital de riesgo de EE.UU.

En cuanto a la actividad de acuerdos de capital de riesgo de los Estados unidos y los flujos de inversión, las compañías norteamericanas han experimentado un crecimiento en los últimos tres años. Sólo en este trienio se han producido más de 2.000 acuerdos anuales y sólo en el año 2022 obtuvieron un valor de 42.100 millones de dólares, por debajo de los 54.800 millones de 2021, pero por encima de las cifras prepandémicas que no llegaban a los 30 mil millones. El valor de la transacción se incrementó en el 2020 y se ha mantenido elevado desde entonces, superando siempre los 2.000 acuerdos anuales, y por encima de los 40 mil millones de dólares. Si comparamos las cifras de 2019 con las actuales, hay un crecimiento del 54 por ciento.

No obstante, en este ámbito también se puede apreciar la tendencia alcista. Los acuerdos de capital de riesgo de las ciencias biológicas continúan creciendo, con un repunte en la inversión en acuerdos de etapas posteriores, que normalmente son los que más cantidad de dinero atraen y, además, muestran un aumento de la tasa de crecimiento anual compuesta (CAGR, por sus siglas en inglés) del 10 por ciento desde el 2017. Si traducimos estos datos a cifras concretas se aprecia que el número total de acuerdos alcanzó su pico en el 2021 con 2.588 acuerdos al año, es decir, un 21 por ciento más que en el año anterior. En cambio, en el 2022 esta cifra se reduce hasta los 2.009 acuerdos, levemente por encima de los 1994 de 2019, es decir, cifras prepandémicas.

Por tanto, la escalada de valor analizando datos de 2020 y 2021 representa un cambio significativo en la trayectoria histórica y revierte una tendencia decreciente entre los años 2018 y 2019. Por otro lado, si nos centramos en las etapas de los acuerdos, se vislumbra que el número de “Angel and Seed deals”, es decir proyectos de investigación muy iniciales con un riesgo muy alto cayeron drásticamente en 2022 a 586 después de alcanzar las 710 y 719 transacciones, los dos años anteriores, muy por encima de la tendencia anterior. Cabe recordar que los ‘angels deals’ hacen referencia a las rondas iniciales de financiación en las que se tienen en cuenta inversores individuales, familiares y amigos, y los ‘Seed deals’ a las primeras rondas de financiación que recibe el proyecto con una inversión comprendida entre los 10.000 y los 2.000.000 de dólares; por lo general la ronda semilla o ‘seed’ es consecutiva a la ronda ‘Angel’. (Figura 2).

La actividad de acuerdos ha aumentado significativamente en Corea y China en los últimos cinco años con una disminución en EEUU, Europa y Japón. A pesar de que Norteamérica representa el grupo mundial más grande en cuanto a ciencias biológicas, en este lustro, tanto Estados Unidos como Canadá, han descendido un 13 por ciento el número de acuerdos realizados. Desde el 2017, el nivel de actividad comercial ha cambiado considerablemente provocando un sorpasso por parte de las empresas asiáticas, en concreto las chinas y las surcoreanas.

Si nos centramos en la República Popular de China, solamente en el año 2022 se realizaron un total de 387 acuerdos, un 33 por ciento más que hace cinco años. Estos datos reflejan un aumento notable en el nivel de interés en las innovaciones de estas empresas y muchas de ellas incluyen colaboraciones farmacéuticas de alto perfil o acuerdos de licencia. Además, existe la expectativa a largo plazo de que alguno de estos medicamentos sea aprobado en Norteamérica o Europa. (Figura 3).

Por su parte, el caso coreano también presenta un creciente volumen de acuerdos de sus compañías, de hecho, es mayor que el de sus vecinos chinos, pasando de 251 transacciones hace cinco años hasta 492 en el 2022. Sin embargo, esto implica una mayor proporción de acuerdos de licencias e I+D colaborativos basados en los productos biológicos y biomarcadores.

En cuanto a, las operaciones que involucran a empresas europeas, estas se redujeron en 163, es decir un descenso del 9 por ciento, mientras que la participación de la actividad cayó del 41 al 39 por ciento. Las tasas de actividad no pudieron seguir el ritmo de los aumentos de las compañías más activas.

Descenso de la I+D colaborativa

En el 2022, en general, hubo una disminución de la actividad en todos los tipos de acuerdos, la indecisión en las negociaciones en relación a las tensiones geopolíticas, los precios de los medicamentos y los problemas macroeconómicos. Por ello, la actividad de acuerdos volvió a los niveles previos a la pandemia con una recesión del 25 por ciento de la colaboración en I+D.

La actividad en el campo de ciencias de la vida o life Sciences revela que la cantidad de acuerdos firmados en 2022 fue aproximadamente un 1,5 por ciento superior al nivel de 2019 y un 16,5 por ciento inferior al de 2021, excluyendo las subvenciones de investigación independiente. Además, en 2021 se realizaron 519 transacciones relacionadas con la COVID-19, mientras que en 2022 se descendió a 286, ya que se percibieron menos oportunidades nuevas en vacunas o tratamientos novedosos. Estos dos datos son muestra de la desaceleración de los datos en este periodo, volviendo a niveles prepandémicos. (Figura 4).

Por otra parte, si bien el número de acuerdos impulsados por COVID-19 en 2020 hasta 2022 fue creciente, el resto de los acuerdos relativos a otras patologías o especialidades experimentó una tendencia distinta. En el 2021 el número de los acuerdos no relacionados con COVID-19 ascendió a 4.339, lo que representa un 8 por ciento más que en 2019, mientras que en 2022 se produjeron 3770 acuerdos, es decir un 6 por ciento menos que en 2019. Esta trayectoria confirma el retorno a las tendencias establecidas antes de la irrupción de la pandemia.

Durante 2019 y 2020, en los meses con mayor impacto de la pandemia, la volatilidad general del mercado y la perspectiva de un mayor escrutinio regulatorio llevaron a una paralización llamativa del interés por acuerdos mergers and acquisition (fusiones y adquisiciones, denominados habitualmente M&A). Inicialmente, se notificó que el proceso de M&A se vio obstaculizado por la falta de contacto cara a cara, especialmente para los acuerdos de mayor volumen, lo que demoró las operaciones, pero sin detener la firma de nuevos acuerdos a medida que se iba volviendo paulatinamente a la normalidad. Así, en el 2022, se realizaron 483 operaciones de M&A, frente a las 615 llevadas a cabo en el año anterior igualando los datos del 2018.

I+D de las grandes compañías

En cuanto al gasto en I+D se experimentó un crecimiento importante, impulsado principalmente por las compañías de mayor tamaño (AbbVie, Amgen, AstraZeneca, Bristol Myers Squibb, Eli Lilly, Gilead, GlaxoSmithKline, Johnson & Johnson, Merck, Novartis, Novo Nordisk, Pfizer, Roche, Sanofi y Takeda). Aquí, se alcanzó la cifra de 138 mil millones destinados a I+D, lo que supuso un crecimiento del 1,7 por ciento respecto a 2021. Por el contrario, este crecimiento se vio truncado al año siguiente, donde la I+D cayo al 18,8 por ciento de los ingresos de 2022, después de situarse 4 años de manera consecutiva por encima del 19 por ciento.

No obstante, la reducción en el porcentaje de los ingresos que dedicaron las compañías a I+D en 2022 se atribuye a que empresas del sector farmacéutico han registrado menos cancelaciones importantes de programas de investigación fallidos. Además, algunas compañías han experimentado un aumento importante en las ventas relacionadas con vacunas o terapias contra la COVID-19, simultáneamente al aumento en el gasto en I+D, solo que a un ritmo más lento, lo que explica el decrecimiento porcentual.

En resumen, desde 2017, el gasto total en I+D de farmacéuticas de mayor tamaño mencionadas anteriormente ha aumentado un 43 por ciento con un CAGR del 7,4 por ciento en cinco años. Asimismo, hay que señalar que los gastos de I+D pueden incluir cancelaciones de programas de I+D fallidos desarrollados internamente o adquiridos, lo que puede generar una variabilidad de un año a otro en el nivel de gasto total. (Figura 5).

Por otra parte, los ingresos globales de estas 15 compañías alcanzaron los 737.000 millones de dólares en 2022, 33 mil millones más que el año anterior. Dentro de este crecimiento, se ha registrado además un aumento de 4,7 por ciento de las ventas netas.

Acuerdos por segmento de empresa

Los acuerdos ente compañías farmacéuticas cayeron un 25 por ciento de 2021 a 2022, principalmente en actividades de acuerdo solo de práctica basada en la evidencia (EBP, por sus siglas en inglés).

Las empresas biofarmacéuticas emergentes, definidas como aquellas con menos de 200 millones de dólares en gastos de I+D y menos de 500 millones de dólares al año en ventas anuales, han ampliado su participación en acuerdos de forma constante durante los últimos cinco años. Así, en 2017, las grandes y medianas empresas con unas ventas globales superiores a 5.000 millones de dólares) participaron en el 46 por ciento de los acuerdos que involucran a otras compañías de volumen similar o emergentes. Si bien ese nivel de acuerdos se ha mantenido constante, el porcentaje de la actividad de acuerdos de la compañía, se ha reducido al 42 por ciento.

En este sentido, los cambios en la actividad durante los últimos cinco años han significado que el 90 por ciento de toda la actividad comercial entre este tipo de empresas involucre a una empresa emergente, frente al 84 por ciento de hace 5 años. Este dato, se mantiene prácticamente estable cuando la actividad se cierra entre empresas emergentes sin una firma más grande, que ahora representa el 57 por ciento de las transacciones, frente al 53 por ciento de hace cinco años.

La creciente independencia de las empresas biofarmacéuticas emergentes en los últimos años cambió en 2022 cuando los acuerdos que involucraron a compañías más grandes aumentaron del 27 por ciento en 2021 al 33 por ciento en 2022. Aún así, los medicamentos novedosos desarrollados por biofarmacéuticas emergentes también están siendo lanzados por ellos con mayor frecuencia, con el 69 por ciento de los 26 lanzamientos de nuevas sustancias activas (NAS, por sus siglas en inglés) originados por EBP en los Estados Unidos. (Figura 6).